Ao verificar a nota fiscal das suas compras do mês, repare no item “tributos totais incidentes”, seguido do valor cobrado de impostos. Essa demonstração foi incluída após a aprovação da Lei nº 12.741, de 2012, com o objetivo de conscientizar os cidadãos sobre os impostos e contribuições de cada compra.

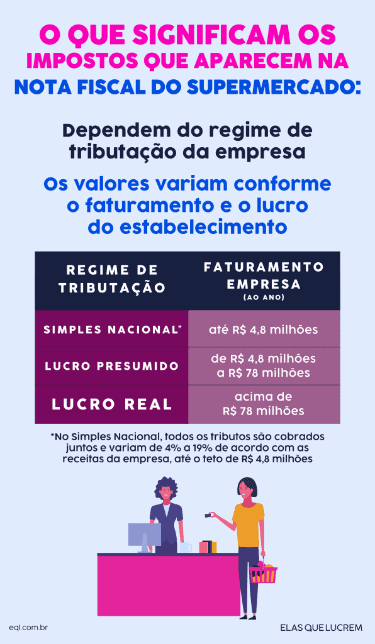

No entanto, não há muita explicação do que esses tributos ou porcentagens representam, apenas constam os seus valores, nas notas. Isso porque o sistema de tributação é complexo e leva em consideração uma série de fatores, como o tipo de produto, o faturamento e o lucro do estabelecimento em que a compra é realizada.

Veja só:

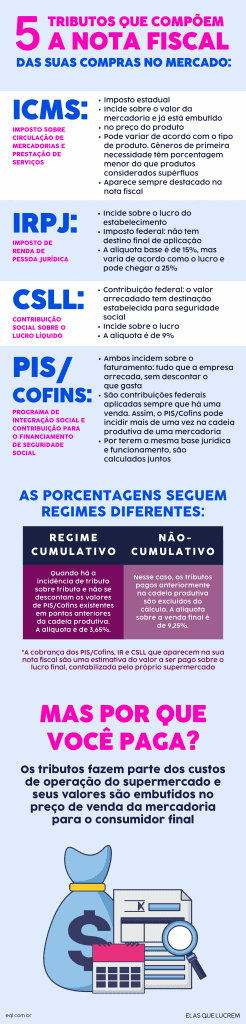

- Imposto sobre Circulação de Mercadorias e Prestação de Serviços (ICMS);

- Programa de Integração Social (PIS);

- Contribuição para o Financiamento de Seguridade Social (Cofins);

- Contribuição Social sobre o Lucro Líquido (CSLL);

- Imposto de Renda sobre Pessoa Jurídica (IRPJ).

Antes de entender como funcionam esses impostos, é importante ressaltar porque você os paga, afinal esses tributos fazem parte do custo de operação dos mercados e supermercados. Assim, são colocados nos preços das mercadorias vendidas ao consumidor final.

Outro ponto importante para entender o funcionamento dessas cobranças é a regra geral para o sistema de tributação. Existem cinco regimes de tributação: MEI, Simples Nacional, Lucro Presumido, Lucro Real e Lucro Arbitrado. O regime no qual a empresa está inserida vai ditar a forma como os tributos serão aplicados. Além disso, a classificação dentro do sistema varia de acordo com o valor do faturamento ou lucro da empresa. A maior parte dos mercados e supermercados está inserida no Simples Nacional, Lucro Presumido ou Lucro Real.

O Simples Nacional reúne todos os tributos em uma única cobrança, sejam eles estaduais, municipais ou federais. Neste regime estão enquadradas empresas com faturamento de até R$ 4,8 milhões. O faturamento é o valor total que um empreendimento ganha em um certo período de tempo. É diferente do lucro, que é o que sobra depois de pagar todos os custos que a empresa tem, como tributos, salários e gastos com manutenção da infraestrutura.

No Lucro Real, as empresas são tributadas de acordo com o valor real que tiveram de lucro, desde que seu faturamento seja maior que R$ 78 milhões ao ano.

O regime de Lucro Arbitrado é aplicado para empresas que não conseguem cumprir as obrigações legais e comprovar os documentos necessários para os outros dois regimes. Assim, a Receita Federal usa a mesma premissa que o Lucro Presumido, mas aplica um acréscimo de 20%.

O MEI se refere ao microempreendedor individual e os cálculos de impostos levam em consideração o setor de atividade e o salário mínimo vigente. Igual ao Simples Nacional, os diversos impostos são colocados em uma cobrança única.

ICMS

O Imposto sobre Circulação de Mercadorias e Prestação de Serviço é um tributo administrado pelos estados da federação. Cada um deles estabelece alíquotas próprias sobre os preços das mercadorias. Como o nome diz, incide sobre os valores de produtos e já está embutido no preço a ser pago pelo consumidor.

O ICMS, além de variar entre os estados, leva em conta, muitas vezes, a essencialidade do produto. Assim, mercadorias de necessidade básica tendem a ter alíquotas menores, enquanto que produtos supérfluos possuem alíquotas maiores. Há, ainda, uma variedade de casos que alteram a alíquota do ICMS, como a compra de uma mercadoria de um estado para outro. A cobrança do ICMS vem destacada na nota fiscal.

PIS/Cofins

O Programa de Integração Social (PIS) e a Contribuição para o Financiamento de Seguridade Social (Cofins) são contribuições federais, ou seja, são arrecadadas pela União. PIS e Cofins são tributos que incidem sobre o faturamento do estabelecimento e devem ser aplicados pelos estados ,em iniciativas de seguridade social, em áreas como saúde, previdência e assistência social.

Apesar de não ter variação de acordo com cada estado brasileiro, a aplicação dessas contribuições é complexa. Para fabricar um produto, é preciso comprar insumos. Esses impostos são cobrados sobre cada compra e embutidos nos valores de venda.

Há dois regimes de cobrança dessas contribuições. O regime cumulativo, no qual os tributos existentes em etapas anteriores do produto não são descontados do cálculo final. Assim, a alíquota é de 3,65%. Já o não-cumulativo exclui a incidência das tributações anteriores da contribuição final. Nesse caso, a alíquota é de 9,25%, mas há o retorno de créditos para as empresas que optam por esse regime, o que não acontece no sistema cumulativo.

IRPJ

O Imposto de Renda sobre Pessoa Jurídica (IRPJ) é bem parecido com o Imposto de Renda da Pessoa Física. Por ser um imposto, o dinheiro que a União recebe pode ser usado por ela como achar melhor, ou seja, não há uma destinação definida como no PIS/Cofins.

As alíquotas incidem progressivamente sobre a renda e de acordo com o regime tributário no qual o estabelecimento está inserido. A taxa base é de 15%, mas pode variar conforme o lucro do estabelecimento, chegando ao máximo de 25%.

CSLL

A Contribuição Social sobre o Lucro Líquido (CSLL), como o nome diz, também é uma contribuição, mas é diferente do PIS/Cofins por ser aplicada sobre o lucro do estabelecimento, não no faturamento. No entanto, também tem a finalidade de ser aplicada em seguridade social. A alíquota desse tributo é de 9%.